前回は「DCF法のメリット、デメリット」を説明しました。今回はDCF法の算出方法についてもう少し詳しく説明したいと思います。

Ⅲ インカムアプローチ(DCF法)

2 DCF法とは

DCF法は、企業が生み出す収益(将来のフリーキャッシュフロー)の現在価値合計を企業価値とする方法です。厳密には、フリーキャッシュフローを割引率(資本コスト)で割引き、その合計を「事業価値」、「事業価値」に非営業用の資産である遊休地や有価証券などを加算したものを「企業価値」、「企業価値」から有利子負債を控除したものを「株式価値」とする方法です。

フリーキャッシュフローの現在価値合計=事業価値(事業が生み出した価値)

事業価値+非営業用資産(遊休地、有価証券などの金融資産)=企業価値

企業価値-有利子負債=株式価値

3 DCF法のイメージ

DCF法はほかの方法とどのように違うのでしょうか。「将来生み出す収益で評価する」ということのイメージを簡単に説明したいと思います。

ひとつの例で、資産価値で評価する方法「コストアプローチ」と、将来の収益で評価する方法「DCF法」で評価する方法の違いを簡単に見てみましょう。

例えば、1,000万円の機械を買ったとします。その機械は1カ月に100万円の商品を生み出し、商品はすぐに完売、機械の維持費はかからないものとします。この機械を持っていて、壊れない限りは1カ月間に100万円を手にすることができるわけです。この機械をもし誰かに「売ってくれ」と言われた場合、いくらで売るのがよいでしょうか。

資産価値で計算する場合は、1,000万円(計算単純化のため、減価償却などの他条件は考慮しないことにします)になります。

DCF法で計算する場合はどうなるでしょうか。DCF法は将来生み出される収益に着目した方法ですから、この機械が今から故障するまでに稼げる収益を計算します、例えば5年間機械を使用できるとすると、「100万円×60カ月=6,000万円」(計算単純化のため他条件は考慮しないことにします)になります。資産で評価する場合は1,000万円でしたが、DCF法では6,000万円と大きな差が出ました。

以前述べた評価方法のひとつ「コストアプローチ」は、基本的には企業の存続を前提としておらず、企業の清算の場面で使用されることが多くあります。この例でいうと、「機械はすぐに壊れ、何も生み出さない」というような前提です。これであれば、1,000万円で買った機械の売値は1,000万円で損はしないでしょうし、逆にそれ以上の金額を支払って買う人間はいないでしょう。決算書上の資産の帳簿価格(算出方法によっては時価も)や資産の新規購入価格は、「資産がどのくらい収益を生むか」ということとは、基本的には無関係です。「コストアプローチ」は、財務諸表が適正で時価などの情報が取得しやすければ、客観的で分かりやすいという利点があります。しかし、一時点の資産価格に基づいて価値を算出するため、将来の収益は考慮されないという欠点があります。どちらが良い悪いということはありませんが、ケースに応じて使い分けるのが基本です。

4 DCF法と無形資産

近年、ブランドとかのれんなどの無形資産の有効性が広く言われています。DCF法では無形資産はどのように扱われているのでしょうか。DCF法では、「無形資産は基本的に考慮されている」との見方をします。DCF法は収益を基に価値を算出する方法ですから、無形資産が収益を生んでいる、または今後生むと考えられるのであれば、DCF法で無形資産を考慮していることになります。逆に考えると、収益を生んでいない、または今後も生まない無形資産では意味はないということになります。つまり業績に貢献して意味があるということです。高級ブランドなどを思い浮かべると分かりやすいと思います。不況下であっても、ファッションではルイヴィトンやエルメス、車ではベンツやBMWなど、高価な高級ブランド品は売れていました。これらの商品のブランドに価値がある、すなわち「高くても買いたい」と思わせる力、いわゆる「ロイヤルティー」があるのです。当然これらの企業は好業績でした。従ってブランドが業績に貢献しているわけです。

5 DCF法のポイント

DCF法には2つのポイントがあります。1つ目は「フリーキャッシュフロー(以下FCF)」で、2つ目は「割引率(資本コスト)」です。「割引率」については次回説明しますので、今回は「FCF」について説明します。

(1) FCF

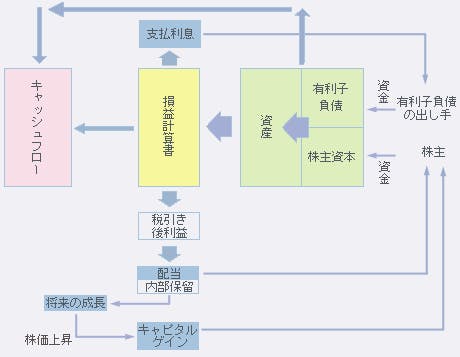

キャッシュの流れという観点で企業を簡単に見てみると、企業は株主や債権者から資金の提供を受け、ヒトを雇って給料を払い、取引先からモノや情報を調達しそのコストを支払い、そこに付加価値を加えて顧客に販売・提供します。そうして獲得できたキャッシュを資金提供者に還元したり、事業に再投資します。

近年、キャッシュフロー経営の重要性が言われていますが、その理由には以下のことが挙げられます。売上や利益は、会計処理の変更など経営者の恣意性が反映されやすいという問題があるのに対し、キャッシュフローはそのような恣意性が反映されにくく、実態を映し出すのに優れているからです。「黒字倒産」「勘定あって銭足らず」などはその良い例です。決算書上の利益は出ているにもかかわらず、資金(キャッシュ)が不足し倒産してしまうことはめずらしくありません。

FCFとは、企業が資金の提供者である株主や債権者らに自由に分配できるキャッシュのことです。キャッシュフロー計算書の営業キャッシュフローから投資キャッシュフローを控除したものが、FCFに近いものになります。このFCFを原資として、企業は有利子負債の出し手や株主に対する分配を行います。従ってFCFは、出資者に考慮して以下のように算出します。

FCF=経常利益+支払利息-受取利息+減価償却費-税金-運転資本増加額-設備投資額

DCF法ではこのFCFの将来分を予測、算出し、各年度の将来FCFを割引率(資本コスト)で割引いたもの、すなわち現在価値に置きなおしたものを合算し「事業価値」とします。

Contact Usお問い合わせ先

担当部署

Value Express(バリューエクスプレス)ヘルプデスク E-mail: ve@mail.tdb.co.jpまたは、 下記お問い合わせフォームよりご連絡ください。