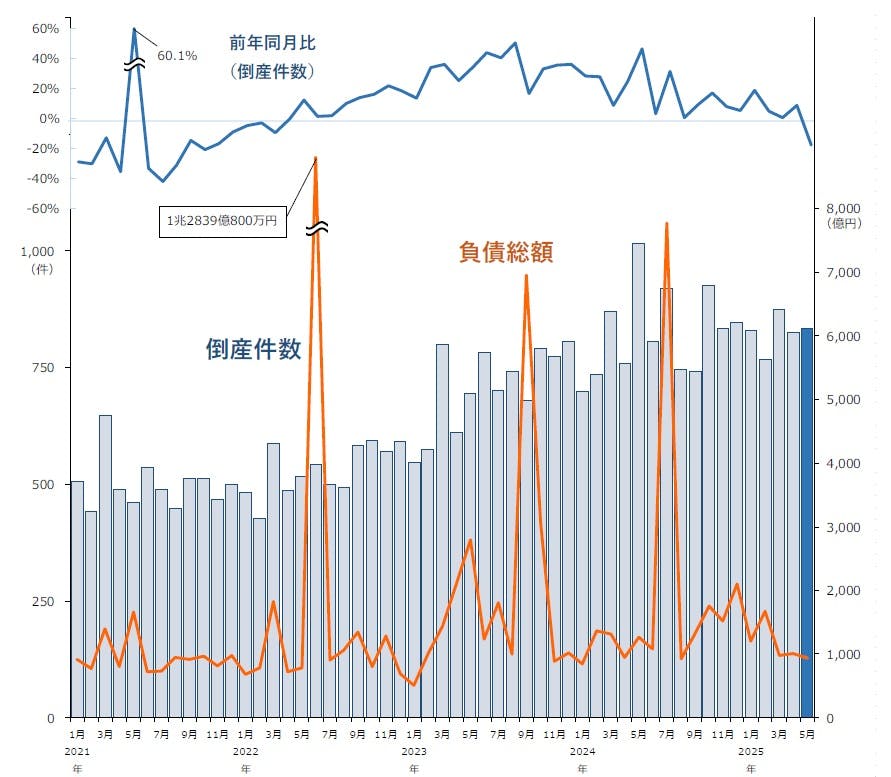

倒産件数、3年1カ月ぶりに前年を下回る

緩やかな増加ペースは継続

概況・主要ポイント

- 倒産件数は835件(前年同月1016件、17.8%減)となり、3年1カ月ぶりに前年を下回った。2022年5月からの連続増加期間が36カ月で止まった。2025年1-5月の累計は4134件で前年同期(4080件)から54件・1.3%増加した。2025年上半期は12年ぶりに5000件を超える可能性が出てきた

- 負債総額は933億8800万円(前年同月1260億9700万円、25.9%減)となり、2カ月ぶりに前年を下回った。負債額トップは、靴やカジュアルウェアの販売を手がけていた㈱ロイヤルの83億3000万円

- 業種別にみると、2021年8月以来3年9カ月ぶりに全業種で前年を下回った。『サービス業』(前年同月244件→220件、9.8%減)が最も多かったものの、5カ月ぶりに前年を下回った。『運輸・通信業』(同54件→36件、33.3%減)は、7カ月連続で前年を下回った

- 地域別にみると、9地域中7地域で前年を下回った。最も件数が多かったのは、『関東』(前年同月367件→279件、24.0%減)で「東京」(同208件→135件)の減少が全体を押し下げた。最も減少率が高かったのは、『中国』(同53件→39件、26.4%減)

- 「ゼロゼロ(コロナ)融資後倒産」は63件判明し、2カ月ぶりに前年を下回った

- 「人手不足倒産」は27件判明し、過去最多ペースで推移した

- 「後継者難倒産」は58件判明し、2025年1-5月の累計は224件となった

- 「物価高倒産」は69件判明し、4割が「原材料」価格の高騰

業種別

3年9カ月ぶりに全業種が前年を下回る 最多は『サービス業』の220件

業種別にみると、2021年8月以来3年9カ月ぶりに全業種で前年を下回った。『サービス業』(前年同月244件→220件、9.8%減)が最も多かったものの、5カ月ぶりに前年を下回った。次いで『小売業』(同224件→185件、17.4%減)が続き、最も減少率が高かった『運輸・通信業』(同54件→36件、33.3%減)は、7カ月連続で前年を下回った。

業種を細かくみると、『運輸・通信業』では「運輸」(前年同月51件→35件)が大幅に減少した。一方『サービス業』では、ソフトウェア開発などの「広告・調査・情報サービス」(同70件→80件)が増加した。『製造業』では、個人消費の低迷や海外輸入品との競合により「繊維工業、繊維製品製造」(同5件→16件)の増加が目立った。

倒産主因別

『不況型倒産』が684件、全体の81.9%を占める

主因別にみると、「販売不振」が680件(前年同月823件、17.4%減)で最も多く、全体の81.4%(対前年同月0.4ポイント増)を占めた。大幅に減少した「売掛金回収難」(前年同月6件→1件、83.3%減)や「業界不振」(同9件→2件、77.8%減)などを含めた『不況型倒産』は684件(同843件、18.9%減)となり、3年1カ月ぶりに前年を下回った。

「その他の経営計画の失敗」(前年同月26件→13件、50.0%減)は前年から半減した。また、「経営者の病気、死亡」(同47件→35件、25.5%減)は2カ月ぶりに前年を下回った。一方、「放漫経営」(同13件→13件)は横ばいで推移した。

※倒産主因のうち、販売不振、輸出不振、売掛金回収難、不良債権の累積、業界不振を『不況型倒産』として集計

倒産態様別

「特別清算」は38件、5月としては過去2番目に多く

倒産態様別にみると、『清算型』倒産は821件(前年同月995件、17.5%減)となった。構成比は全体の98.3%を占め、2000年以降で過去3番目に高かった。『再生型』倒産は14件(同21件、33.3%減)発生した。

『清算型』では、「破産」が783件(前年同月957件、18.2%減)で最多となるも、9カ月ぶりに前年を下回った。「特別清算」は38件(同38件)で、5月としては2008年(40件)に次ぎ2番目に多かった。

『再生型』では、「民事再生法」が14件(前年同月21件、33.3%減)だった。このうち個人が11件、法人が3件発生した。

規模別

負債「5000万円未満」は527件、6カ月連続で全体の6割超を占める

負債額を規模別にみると、「5000万円未満」が527件(前年同月624件、15.5%減)で最も多かった。構成比は6カ月連続で6割を超え、小規模倒産が過半数を占める構図が続いた。「1億円以上5億円未満」が162件(同196件、17.3%減)で続いた。

資本金を規模別にみると、『個人+1000万未満』の倒産が606件(前年同月722件、16.1%減)となり、全体の72.6%を占めた。

業歴別

「30年以上」が257件で最多も、2カ月連続で前年を下回る

業歴別にみると、「30年以上」が257件(前年同月304件、15.5%減)で最多となるも、2カ月連続で前年を下回った。このうち、老舗企業(業歴100年以上)の倒産は8件(同19件、57.9%減)発生した。

業歴10年未満の『新興企業』〈「3年未満」(前年同月38件→34件、10.5%減)、「5年未満(同71件→48件、32.4%減)、「10年未満」(同206件→171件、17.0%減)〉は253件(前年同月315件、19.7%減)となった。内訳を業種別にみると、「サービス業」(同89件→86件、3.4%減)が最も多く、「小売業」(同91件→65件、28.6%減)、「建設業」(同51件→50件、2.0%減)が続いた。

地域別

9地域中7地域で前年を下回る 『近畿』は2年8カ月ぶりに前年を下回る

地域別にみると、9地域中7地域で前年を下回った。最も件数が多かったのは、『関東』(前年同月367件→279件、24.0%減)で、「東京」(同208件→135件)の減少が全体を押し下げた。次いで『近畿』(同243件→212件、12.8%減)は、2年8カ月ぶりに前年を下回った。

最も減少率が高かったのは、『中国』(前年同月53件→39件、26.4%減)で、特に「島根」(同11件→3件)の減少が目立った。『九州』(同99件→73件、26.3%減)や『北陸』(同27件→20件、25.9%減)が続いた。唯一増加したのは『四国』(同16件→17件、6.3%増)で、「香川」(同2件→8件)の増加が目立った。

47都道府県でみると、31都道府県が前年を下回った。

注目の倒産動向-1

「中古車販売店」の倒産動向(2025年1-5月)

苦戦する中古車業界 倒産が過去最多に迫るペース

5月までで50件、13年ぶりの水準 背景に中古車価格の高騰、利益率低下

中古車販売店を経営する事業者の倒産が過去最多(2009年、131件)に迫る勢いで増加している。2025年1-5月の倒産件数は50件となり、前年同期(32件)と比べて56.3%と大幅に増加した。5月までで50件を超えるのは13年ぶりとなる。

都道府県別では、「東京」「埼玉」「愛知」が各5件で最多、「北海道」「神奈川」(各4件)が続いた。負債規模別では、「5000万円未満」が33件(構成比66.0%)で最も多く、1億円未満の小規模倒産が40件で全体の80.0%を占めている。

コロナ禍以降の業界を取り巻く環境は、中古車需要が比較的堅調に推移するなか、半導体不足による生産停滞で市場での新車の流通量が減少していたほか、円安で海外輸出向けの需要が拡大して中古車相場が高騰。資金力で劣る中小業者の仕入れ負担が高まり、商品ラインアップも減少して販売が落ち込む事業者も出てきた。その後、新車生産が回復して買い換えが進むが、中古車輸出が堅調であるほか、部品価格高騰や機能拡充で新車価格の値上がりが続いていることもあり、仕入れ価格は高止まりしている。資金力の乏しい業者は人気車種の仕入れが困難になり、売り上げの減少や利益率の低下などによる資金繰りの悪化で倒産に至るケースが増えている。

5月のTDB景気動向調査では、中古車販売店の景気DIは39.1で、27カ月ぶりに40を下回った。今後も物価高による価格転嫁難や、近時散発している個人顧客への代金未払い・未納車問題など業界イメージ悪化の影響も懸念され、中古車販売店の倒産は、今後も高水準で推移するとみられる。

ゼロゼロ(コロナ)融資後倒産

ゼロゼロ(コロナ)融資後倒産は63件判明 2カ月ぶりに前年を下回る

「ゼロゼロ(コロナ)融資後倒産」は、63件(前年同月79件、20.3%減)判明し、2カ月ぶりに前年を下回った。業種別にみると、『卸売業』『小売業』がそれぞれ14件で最も多く、『建設業』『製造業』がそれぞれ11件で続いた。負債額規模別にみると「1億円以上5億円未満」が31件で最多、「5000万円未満」が17件で続いた。

人手不足倒産

人手不足倒産は27件判明 過去最多ペースで推移

「人手不足倒産」は、27件(前年同月31件、12.9%減)判明し、2カ月ぶりに前年を下回った。業種別にみると、『サービス業』(10件)が最も多く、『建設業』(7件)や『製造業』(5件)、『運輸・通信業』(4件)が続いた。2025年1-5月の累計は164件となり、過去最多となった前年同期(149件)を上回るペースで推移している。

注目の倒産動向-2

「書店」の倒産動向(2025年1-5月)

「書店」倒産が急減 年間で過去最少ペース

「増益」の割合、過去10年で2番目の高さ 「滞在型」売り場に活路

「活字離れ」による紙書籍の需要減を背景に苦戦を強いられてきた書店業界が、ここにきて持ち直しの動きを見せている。2025年1-5月に発生した書店の倒産は1件にとどまり、前年同期の11件を大きく下回った。このペースが続けば、2025年通年でも過去最少となることが見込まれる。

書店の経営は若年層を中心に本を読まない「活字(書籍)離れ」に加え、インターネット書店の台頭などにより苦しい経営環境が続いている。2024年度の業績が判明した書店の損益動向をみると、34.4%が赤字となり、「減益」を含めた「業績悪化」企業の割合は58.3%と6割に迫った。

一方で、近時は書店側でも不採算店舗の閉鎖や従業員の削減といったスリム化策以外に、新たなビジネスの確立や、交流拠点や休憩施設として来店を促す「目的地化」を目指す動きが広がるなど、書籍の売り上げに頼らないビジネスモデルへの転換が進んでいる。雑貨コーナーを大々的に展開するケースやカフェの併設など、書籍の売り切りを目指すビジネスモデルから、長時間顧客が過ごせる「滞在型」の売り場づくりを目指す動きが広がってきた。

また、学習塾などと共同で学生向けの販売サービスを展開するなど、書籍販売のスタイルをより深耕させる経営戦略もみられた。従来の書籍販売に新たな付加価値を提供する企業努力によって業績が回復したケースもあり、実際に2024年度業績では、「増益」となった書店の割合は39.9%と、過去10年で2番目に高い水準で推移している。

経済産業省が2024年3月に「書店振興プロジェクトチーム」を立ち上げたほか、政府の骨太方針にも出版業や書籍小売業の支援が明記された。縮小する書籍販売のニーズをどのように吸い上げ、再び書店に来訪する客数を増やすか、各社の経営戦略が問われている。

後継者難倒産

後継者難倒産は58件判明 2025年1-5月の累計は224件

「後継者難倒産」は、58件(前年同月48件、20.8%増)判明し、2カ月連続で前年を上回った。単月としては2024年10月(63件)以来7カ月ぶりに50件を超えた。業種別にみると、『小売業』(15件)が最も多く、『建設業』(13件)が続いた。2025年1-5月の累計は224件となり、前年同期(222件)を上回った。

物価高倒産

物価高倒産は69件判明 4割が「原材料」価格の高騰

「物価高倒産」は、69件(前年同月99件、30.3%減)判明し、3カ月連続で前年を下回った。業種別にみると、『建設業』(23件)が最多、『製造業』(15件)や『小売業』(13件)が続いた。要因別にみると、「原材料(価格の高騰)」によるものが43.5%で最多、「包装・資材」が30.4%、「人件費」が29.0%で続いた。

今後の見通し

3年1カ月ぶりに減少も、先行き楽観視できず

2025年5月の企業倒産は835件となり、前年(1016件)を181件(17.8%減)下回った。前月(826件)まで戦後最長の連続増加記録(36カ月連続)を更新していたが、2022年4月(487件、0.4%減)以来3年1カ月ぶりに前年を下回る大幅減少となった。2025年1-5月の累計は4134件となり、前年同期(4080件)と同水準で推移するなど、増加ペースは緩やかになった。

2012年5月(1013件)以来12年ぶりに1000件の大台を突破した前年から大幅減少となったが、5月は一時的な反動減という要素が強い。倒産件数は依然として高水準が続いており、先行きは楽観視できない。米価に象徴される長引く物価高をはじめ、人手不足、価格転嫁難、トランプ関税の影響など、倒産件数を押し上げるリスクは山積したままだ。

負債総額は933億8800万円となり、前年(1260億9700万円)を2カ月ぶりに下回った。小規模倒産が大半を占める状況に変化はない一方で、靴小売りチェーンの「ロイヤル」(愛知、負債83億3000万円)、横浜中華街で創業した老舗中華料理店の「聘珍樓など3社」(神奈川、負債合計13億6600万円)など、小売業やサービス業を中心に大型倒産が目立った。

いわき信組(福島)に業務改善命令、関連融資先の動向注視

自動車部品大手「マレリホールディングス」(埼玉)の経営再建問題が大詰めを迎えている。私的整理に向けた金融債権者の協議が進むなか、再建案に対して反対の意向を示す一部債権者の存在も伝えられている。私的整理が成立しなければ法的整理を申請する可能性もあり、2022年6月の民事再生法からわずか3年での“二次破綻”も現実味を帯びる。マレリに限らず、自動車部品を取り巻く経営環境はそもそも厳しい。あらためて、日産自動車をはじめとする自動車大手各社のサプライチェーンに連なる取引先の業況を精査する必要がありそうだ。

財務省東北財務局は5月29日、いわき信用組合(福島)に業務改善命令を発出した。業況の厳しい大口取引先への融資を続けて債務者区分の引き下げを回避すべく、事業実態のない企業を通じた迂回融資や、名義人に無断で開設した複数の口座を通じた不正融資を繰り返した。翌30日には、第三者委員会による200ページを超える調査報告書が公表された。今後は、同信組の再発防止に向けた取り組みとともに、関連融資先の動向を注視したい。

2025年も「緩やかな増加局面」続く見通し

7月上旬、トランプ政権による「相互関税」の90日間の停止期限を迎える。日米両政府は交渉を重ねているものの、6月4日には米国内への鉄鋼・アルミニウムの輸入品にかける追加関税が50%に引き上げられるなど、現時点で日本側に有利な譲歩を引き出せていない。先行きの不確実性が高まるなかで、トランプ関税は中小企業の投資マインドを萎縮させ始めている。帝国データバンクが5月28日に公表した『2025年度の設備投資に関する企業の意識調査』によれば、企業の57.4%が設備投資を計画する一方で、2年連続でその割合は低下していることが分かった。企業からは「関税問題が解決しなければ、計画できない」「一歩間違えれば倒産につながる」などの厳しい声も聞かれ、これまで以上に日米関税交渉のニュースから目が離せない。

2025年の企業倒産は1万件前後の件数を視野に、増減を繰り返しながら「緩やかな増加局面」が続く見通しである。トランプ関税の行方次第では、増加ペースが再び高まるリスクには注意が必要だろう。また、企業信用調査の現場では「金利負担が重くなった」との声を最近しばしば耳にする。業績改善が遅れている過剰債務企業に変化がないか、引き続き注視が必要だ。